更新日

転職したばかりでも住宅ローンは組める?審査の最新事情と"通すコツ"を徹底解説

.webp)

| 執筆者氏名 | 「お金のトリセツ」編集部 |

|---|---|

| 所属 | セゾンファンデックス |

| 執筆日 | 2025年09月26日 |

転職して間もないけれど、マイホーム購入を諦めたくない―― そんな悩みを抱えていませんか? 「勤続年数が短いと住宅ローン審査に通らない」とよく言われますが、実は転職直後でも住宅ローンが通る可能性は十分にあります。 時代は変わり、転職が一般的になった今、金融機関も"転職=即NG"ではなくなっています。この記事では、転職したばかりの方が住宅ローンを組むために知っておくべき最新の審査事情、審査を通すためのポイント、そして今すぐ実践できる対策まで、FP監修のもとわかりやすく解説します。

目次

転職直後でも住宅ローンは通るのか?――結論から

転職直後でも住宅ローン審査に通る可能性は十分にありますが、リスクも理解しておく必要があります。多くの金融機関は「勤続年数1年以上」を基準としており、転職直後の場合、収入の安定性が不十分と判断され、審査が厳格になったり、金利が高めに設定されたりする可能性があります。

ただし、すべての銀行やローン商品が一律でNGというわけではなく、フラット35や一部ネット銀行(例: 住信SBIネット銀行)では柔軟な審査が可能な場合があります。

たとえば同じ業界・職種でのキャリアアップ転職や、関連会社・グループ会社への異動、士業や公務員への転職など、安定した職業や年収アップを伴う場合は、審査でプラス評価となるケースもあります。

実際、セゾンファンデックスでは「転職して3ヶ月」「試用期間中」での融資可決事例もありますが、金利や借入額の条件が通常より厳しくなるケースもあるため、事前に条件を確認することが重要です。

審査で見られるのは「現在の安定収入」「将来の見通し」「職歴の継続性」など。勤続年数が短いだけで即アウトと判断される時代ではありません。

住宅ローン審査で本当に重視される3つのポイント

勤続年数だけでなく、審査では「今の収入」「職歴の一貫性」「転職理由」など様々な観点が見られます。ここでは、特に重要視される審査ポイントを解説します。

1. 安定した収入があるかどうか

新しい勤務先で安定した給与が見込めるか、雇用形態はどうか、年収水準はどうか。転職先での年収が前職と同等以上であれば、むしろ評価が上がる場合もあります。

2. 職歴の継続性・キャリアの一貫性

前職と同じ業界・職種での転職であれば、これまでのキャリアが継続しているとみなされ、勤続年数の合算が認められることも。一方で異業種・全く異なる職種への転職や、転職回数が多い場合は、収入の安定性を追加で確認できます。

3. 転職理由・将来性の説明ができるか

「なぜ転職したのか」「今後どう働いていくつもりか」を説明できることが大切です。キャリアアップや収入アップの転職であれば、その事実自体が大きなプラス材料になります。

勤続年数が短い場合、審査で問われる追加書類

転職直後に住宅ローンを申し込む場合、金融機関から追加で以下のような書類を求められることがあります。

- 新しい勤務先の雇用契約書や採用通知書(年収や雇用形態が分かるもの)

- 年収見込証明書(勤務先が発行する場合あり)

- 転職後の給与明細(1~3ヶ月分)

- 前職の源泉徴収票

- 職務経歴書や資格証明書(キャリアや収入の裏付け)

こうした書類で「今の職場で安定して働いている」ことが証明できれば、勤続年数が短いという理由だけで審査に落ちることは、現在では少なくなっています。

審査が通りやすいケース

以下のような場合は勤続年数が短くても、審査がスムーズに進む傾向があります。

- 前職より年収が上がっている、もしくは同等

- 同業種・同職種への転職、もしくはグループ会社・関連会社への異動

- 士業や公務員など社会的信用度の高い職種に転職

- 世帯収入が安定している(配偶者も安定収入あり)

- 自己資金(頭金)が十分ある

逆に、収入が大きく下がった、異業種へ未経験転職した、転職を繰り返している、といった場合は、追加の説明や書類提出を求められることがあります。

審査を通すための現実的な6つの対策

転職直後でも審査通過率を上げるために、今すぐできる具体策をまとめました。

1. 勤続年数の合算を交渉する

同業種やグループ内転職の場合は「前職+現職の合算ができるか」金融機関に必ず確認しましょう。

2. 配偶者収入・ペアローンも検討

夫婦合算やペアローンなら、世帯全体での安定性をアピールできます。

3. 自己資金を増やして借入額を下げる

頭金を多めに準備すれば審査通過率は高まります。

4. 転職理由・キャリアプランを明確に説明する

「キャリアアップのため」「年収アップのため」など、前向きな理由は高評価につながります。

5. 返済負担率を下げる

他のローン(カードローン、カーローン等)をできる限り完済しておくと有利です。

6. 早めの事前相談・仮審査で"今の自分"の評価を知る

不安な点は遠慮なく金融機関に相談しましょう。

Q&A「転職したて」住宅ローンのリアル

よくある疑問や不安に、Q&A方式でリアルに答えます。転職後の申込時期や個人事業主の場合なども解説。

Q. 転職後、どれくらい経てば住宅ローンの申し込みができる?

A. 一般的には「1年以上」とされますが、給与が満額支給されたタイミング(試用期間終了後など)であれば、数ヶ月でも申し込み可能なケースがあります。セゾンファンデックスでは「転職3ヶ月目」での融資可決例も複数あります。

Q. 前職の勤続年数は合算される?

A. 同じ業界・職種や、グループ会社内の転籍などの場合は合算されることがあります。事前に必ず相談を。

Q. 個人事業主(自営業)として転職した場合は?

A. 個人事業主の場合、通常は2~3年分の確定申告書(黒字決算)が求められます。多くの金融機関では3期分の黒字決算を基準としますが、フラット35など一部の住宅ローン商品では2年分の確定申告で審査が可能な場合もあります。収入の安定性を証明するため、事業計画書や契約書などの追加書類が求められることもあります。

また、配偶者の安定収入や十分な自己資金(頭金)を用意することで審査通過の可能性を高められる場合があります。詳細な条件は金融機関によって異なるため、事前に相談して確認することをお勧めします。

Q. 虚偽申告(勤続年数の水増し)はバレる?

A. 絶対にやめましょう。公的証明書類で必ず確認されます。虚偽が発覚するとローン審査自体ができなくなります。

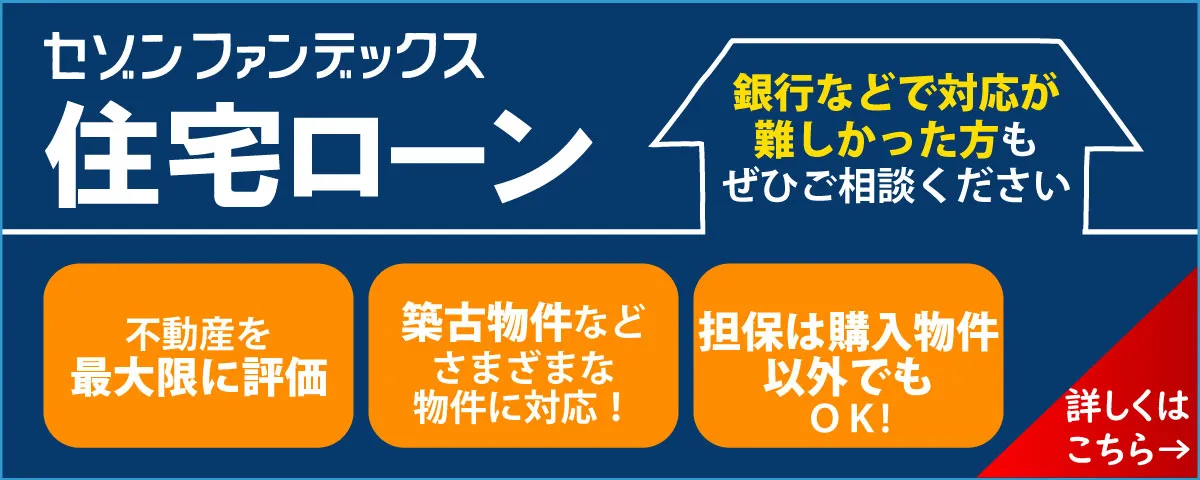

なぜセゾンファンデックスが選ばれるのか?転職直後でも安心の理由

セゾンファンデックスの住宅ローンは、勤続年数が短い方や転職したばかりの方もご相談・ご利用いただけます。

銀行ローンで断られた方でも、担保不動産の価値やご本人のキャリア・将来性を総合的に評価。「自己資金が多い」「配偶者が安定収入」「転職理由が明確」など、お客様一人ひとりの背景を丁寧にヒアリングし、最適なプランをご提案します。

もちろん、ご相談・仮審査は無料です。「転職したばかりで不安…」という方も、どうぞお気軽にご相談ください。

転職直後でも、住宅ローンの選択肢は少なくありません。「勤続年数が短いけど大丈夫?」「この条件で借りられる?」など、疑問や不安があればまずは無料相談をご利用ください。

【無料相談・仮審査はこちら】 → [セゾンファンデックス住宅ローン 無料相談フォーム]

転職直後でも住宅ローンは諦めない!重要ポイントのおさらい

最後に、転職直後で住宅ローンを諦めないために知っておくべき重要ポイントを整理します。

- 転職したばかりでも住宅ローンは十分に可能。まずは諦めず相談を

- 「年収の安定性」「キャリアの継続性」「転職理由」「自己資金」など、トータルで審査されます

- 書類の準備と前向きなアピールで審査通過率は大きく上がります

- セゾンファンデックスなら勤続年数が短い方でも専門スタッフがサポート。ご相談・仮審査は何度でも無料です

「転職したから…」とマイホームを諦める前に、ぜひ一度ご相談ください。 あなたの状況に合わせて最善の住宅ローンプランをご提案します。

【ご相談・お申込みはコチラ】→ [セゾンファンデックス住宅ローン 無料相談]