更新日

納税資金は融資を受けられる?

納税を控えている事業者の中には、納税に必要なお金が手元になく、どうすればいいか悩んでいる方もいることでしょう。資金調達に困った場合の選択肢として、納税資金の融資を受けるという方法が挙げられます。この記事では、納税資金の融資とは何か、納税資金融資までの流れ、返済方法、融資事例などについて解説します。納税資金の融資について詳しく知りたい方は、ぜひ参考にしてください。

納税資金の融資とは?

会社員の場合、所得税や住民税は会社から支払われる給与から源泉徴収されます。そのため、納税に対して意識が薄い方も多いでしょう。

一方で法人の場合、法人税や法人住民税などの税金は、利益から自動的に差し引かれるものではありません。1年の利益に対して納税額が決まってから納税するため、納税額が決まったタイミングで手元にお金がない場合、納税の支払いのために資金調達が必要になる可能性があるのです。

1-1.そもそも納税資金とは

法人は事業を継続していくにあたって、以下のような税金を納めなくてはなりません。

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 消費税および地方消費税

法人税や事業税などは法人が取引によって得た利益に基づいて決まります。そのため、利益から納税することになるので納税資金が不足することはないと考えている方も多いのではないでしょうか。

しかし、一時的に手元に資金がなく、納税が困難になるケースも少なくありません。例えば、次の取引に必要な仕入れを行ったことによって手元に資金が残っていない、納品から入金までの間隔が長いケースです。このようなケースでは、業績が好調であっても手元に資金がなく、納税ができない可能性があるので注意しましょう。

融資の対象となるのは?

納税資金が不足する場合は、金融機関の融資でカバーできる可能性があります。しかし、どのような納税資金であっても銀行融資の対象になるわけではありません。

法人税は会社の利益に対して課される税金です。計算上は利益に計上されているケースでも、売掛金に含まれていて現金化されていない可能性があります。現金化されていないということは、将来的にお金が入金されるものの、一時的にお金が手元にないだけです。そのため、融資を回収できる可能性が高く、金融機関は融資の対象としています。

消費税は売上金を回収する際に販売先から預かっているものです。納税時期が到来したタイミングでまとめて納めます。つまり、消費税の納税資金が不足しているということは、預かっている消費税を勝手に使用したということです。そのため、消費税の納税資金の不足は自己責任なので、金融機関は融資の対象外としています。

納税資金融資までの流れ

納税資金の融資を受けるまでの基本的な流れは以下の通りです。

- 申込み

- 書類の提出

- 担当者と面談

- 審査

- 融資の実行

納税資金の融資を受けるためには、利用を検討している金融機関への申込みが必要です。窓口に直接足を運ぶ方法以外にも、金融機関によってはオンラインで申込む方法もあります。

その後、申込先から提示された書類を提出します。必要書類の例は以下の通りです。

- 決算書

- 試算表

- 資金繰り表

- 事業計画書

- 銀行取引一覧表

- 納税証明書

- 会社(法人の)商業登記簿謄本

各種書類の作成や準備に時間がかかる可能性があるため、早めに準備を進めましょう。書類提出後は融資担当者と面談をします。面談では書類から判断できない事項の確認が行われます。

面談終了後は提出書類と面談の結果から、融資の可否だけでなく融資額・金利・返済期間などの審査も行われます。融資審査に通過した場合は、審査通過の通知と契約手続きの案内が届き、契約締結後に銀行口座に納税資金が入金されれば、納税資金の融資が完了です。

納税資金の融資を行っているのは、日本政策金融公庫、銀行などです。日本政策金融公庫や銀行などでは約2~4週間で融資が実行されますが、地方自治体の制度は融資が実行されるまでに数ヶ月の期間を必要とするケースもあるので注意してください。

納税資金で融資を受けたときの返済方法

銀行から納税資金を目的とした融資を受けた際の返済期間は、6ヶ月に設定されるのが一般的です。その理由は、税額が少ない場合は年1回の納税となりますが、税額によっては中間納税もあり、年2回で半年ごとに発生するためです。次の納税までに完済させる必要があることから、納税資金の融資の返済期間は6ヶ月に設定されます。

6回の分割返済に設定された場合、次回の中間納税のタイミングで新たに資金を借入れし、6回分割を行っていくことで納税分の資金繰り負担が平常化される仕組みとなっています。

納税資金の融資事例

実際にどのようなケースで納税資金の融資を受けられるか詳細が気になっている方も多いでしょう。セゾンファンデックスが実際に行った、不動産担保ローンにおける納税資金の融資事例を見ていきましょう。

<お客様ご状況>

業種:製造業(個人事業主)

担保不動産:作業場

担保借入先:なし

申込み時お支払い状況:なし

融資金額:300万円

資金用途:納税資金

<融資事例>

納税資金の融資希望者は、前年度の消費税の納付期限が迫っているものの、売掛金の回収ができなかったことによって納付が遅れそうで困っているとの相談でした。取引先から預かっていた消費税については売掛金が回収できなかった分の資金繰りに充てたことで手元に資金が残っていません。

消費税の納税資金は原則対象としていません。状況次第では融資を受けられる可能性はありますが、納付期限までの時間が限られており、銀行の融資を受けられないという状況です。

セゾンファンデックスに相談した際、今後の事業計画書の提出、速やかな資金計画のヒアリング、セゾンファンデックス独自の審査基準を経て、不動産担保ローンの融資実行に至りました。

融資が迅速に実行されたことで期限までに無事、消費税の納付が完了、売掛金の回収もスムーズに進んだことで返済も問題なく終えました。

消費税は取引先から預かっている資金を納付時期の到来とともに納めるものです。消費税の納税資金が不足するという状況は、会社が消費税を勝手に使用したことによる落ち度となるため、原則融資の対象にはなりません。

しかし、セゾンファンデックスでは、不動産を担保とする不動産担保ローンを利用することで消費税の納税資金の不足に対応できました。

他にも連続赤字決算でも運転資金を借入れできた事例、債務超過でも運転資金を借入れできた事例、法人税滞納中に運転資金を含めて借入れできた事例などもあるため、事業者の心強い味方と言えるでしょう。

納税資金の融資なら「セゾンファンデックス」へ

納税資金の融資を希望していて、相談先にお悩みの方には、セゾンファンデックスをおすすめします。

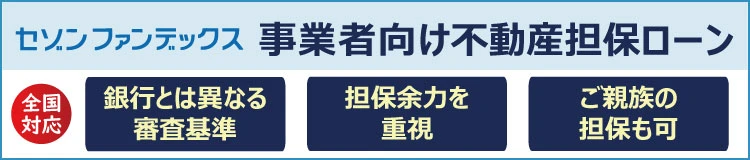

事業者向け不動産担保ローン

セゾンファンデックスの事業者向け不動産担保ローンは、銀行とは異なる審査基準を設けており、銀行では融資が難しいケースでも対応可能です。

また、担保として提供する不動産についても、自己所有のもの以外にご家族やご親族が所有する不動産も対象とするなど、ご利用いただきやすい点が特徴です。

無担保ローンよりも低金利、融資限度額が大きく設定されており、まとまった資金を調達できるだけでなく、返済の負担を軽減することも可能です。また、長期での借入れが可能であるため、毎月の返済額も抑えられるでしょう。

リースバック

一方、セゾンファンデックスの事業用リースバックは、事業を継続しながら資産を現金化できるサービスです。事業者が所有している不動産をセゾンファンデックスが買い取り、リース契約を締結することによって退去せずに物件の使用を継続できるという仕組みです。

即日最短見積り、最短2週間での契約に対応しているため、急に資金が必要になった場合でもスムーズな不動産の現金化が可能です。

おわりに

会社員の場合は、所得税や住民税は給与から源泉徴収されるため、納税資金が不足するという状況にはなりません。しかし、法人の場合は、1年の利益に対して納税額が決まってから納税するため、納税額が決まったタイミングで手元にお金がない場合、納税資金を支払うための資金調達が必要になるケースがあります。

金融機関から納税資金の融資を受けることはできますが、すべての税金が対象というわけではありません。消費税は取引先から預かって、納税のタイミングで納めるものです。したがって、本来は消費税を納税するための資金が不足するという状況は発生せず、融資の対象外となるので注意が必要です。